12月,央行会降息吗?

12月,央行会降息吗? 今天(12月15日),答案基本揭晓了:不降息,但慷慨给钱! 自2019年8月后,中国的贷款利率“玩法”做了重大改革,从之前央行公布“贷款基准利率”,变成了LPR(贷款市场报价利率)。 LPR 由18家银行报价,央行委托“全国银行间同业拆借中心”统计公布。18家银行的报价,主要参考央行每月15日公布的1年期中期借贷便利(MLF)来确定。

也就是说:1年期MLF的利率,就是中国贷款利率的“锚”。 MLF一般在每月15日进行,LPR在每月20日公布。如果遇到节假日,则都会顺延。比如本月,LPR就是12月21日(下周一)公布。 这样央行是否降息,市场也可以提前5-7天知道。

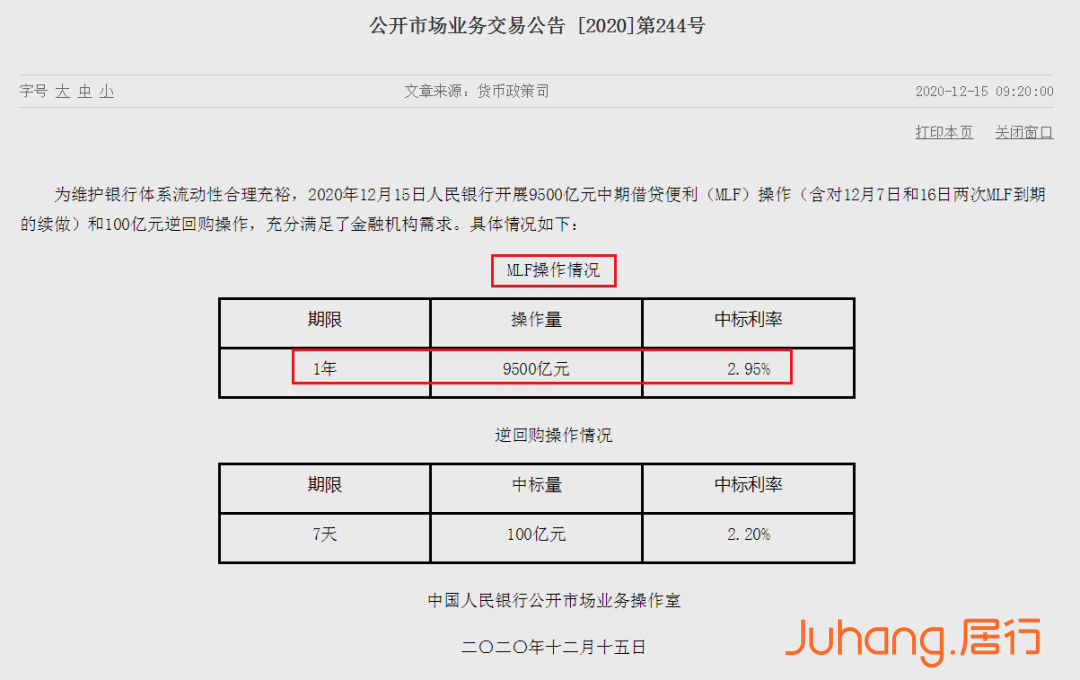

今天一大早,央行就发布了“公开市场业务交易公告 [2020]第244号”,主要内容如下:

可以看出,央行慷慨地给市场发了“一大桶”的“水”,包括9500亿的1年期MLF,以及100亿的7天逆回购。

为什么说央行“慷慨”?因为本月一共有两笔MLF到期,总计6000亿元。而央行给补充了9500亿,超额了3500亿元。

除了关注数量,还要关注“质量”。所谓“质量”,就是1年期MLF的利率,还有7天逆回购的利率。 此次央行MLF的利率是2.95%,跟此前持平。这就意味着,12月21日的LPR有99%的概率是维持不变。至于7天逆回购的利率,也跟之前一样。 央行超额给了3500亿,但不降息,这意味着什么?对于楼市和股市来说,是利好还是利空?

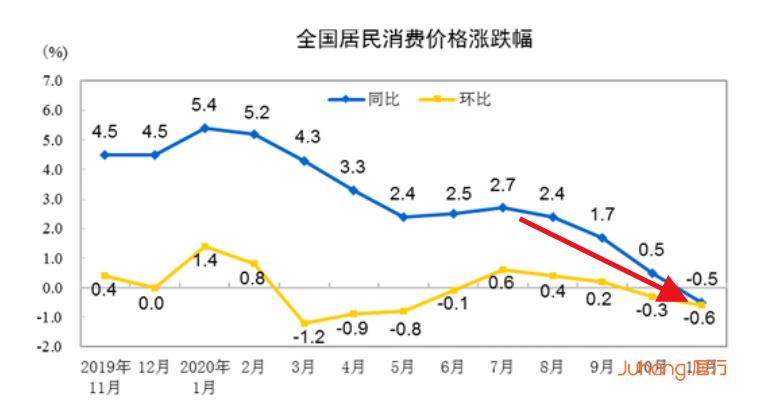

一周前,国家统计局公布了11月的CPI,是“-0.5%”(见下图):

随着猪周期进入波谷,中国的“居民消费价格(CPI)”倒栽葱一般降了下来,创出了2009年11月以来的新低,也就是11年来新低。

当CPI持续几个月低于2%的时候,就需要考虑通缩。如果确认通缩,肯定会降息。而降息,意味着楼市和股市将上涨。

为什么,因为CPI今年前11个月的均值仍然在2.7%,只能说合理,不能说偏低。

而且,经济在回暖,央行显然很难降息。 自疫情以来,中国的打法就跟欧美日不同。欧美日是全面宽松,如同2009年的中国一样。 中国经历了2009年的“四万亿”刺激,还有2015年末开始的楼市去库存,深知大放水的弊端。所以,今年一直比较克制。

中国今年印钞速度比美国、欧洲、日本都慢一些,所以人民币近期在升值。中国印钞“相对比较慢”的根本原因,是控制住了疫情,经济恢复的还不错。 2020年中国将创造一个新纪录:自二战以来,从来没有一个国家的GDP如此接近美国。我估计大概能达到美国的80%。

央行不降息,会加息吗?或者说,疫情以来相对宽松的货币政策,将在什么时候退出?

此前有多名高官在公开演讲里提及过“退出”,但说实话,没有那么容易。 中国经济看似恢复不错,其实下行压力依然很大。这一轮经济下行压力,不是在疫情后出现的,在疫情之前就已经比较明显了,央行已经进行了多轮降准。

未来一年,央行能做的是减少再贷款、再贴现的数量,不再继续降准、降息。但如果加息,或者提高存准率,难度非常大。 最近出现的部分高等级国有企业债券违约,就敲响了警钟。说明人口流失地区政府压力比较大,缺钱比较明显。

在这种时候,如果持续收紧货币政策,只能让银行利率走高,造成更多的违约,甚至引发风险。 尤其是年底将至,会不会闹钱荒是非常值得关注的。虽然自4月以来,中国一直没有降息,但央行在“给钱”方面,还是比较慷慨的。

过去5个月,每个月央行都是超额“续作”MLF的,也就是到期归还的钱少,重新放出去的钱多。 7月至12月通过MLF给市场钱分别是:4000亿元、7000亿元、6000亿元、5000亿元、10000亿元、9500亿元。 其中11月的两次通过MLF累计投放1万亿,和今天一次投放MLF9500亿,都是创纪录的。

而且11月和12月投放MLF之前,央行还做了预告,有点敲锣打鼓的性质。 这传递了什么信号?当然是温暖的信号。 钱管够、不降息,就是当前央行的原则。 这对于紧绷的楼市和股市,算是个利好。

或许有读者会问:今天美国选举人团投票结束了,拜登获胜已经板上钉钉。而央行虽然不降息,也不会加息,还多给了钱,为什么股市仍然跌? 这跟新一轮退市制度改革启动有关,昨天晚上两个交易所公布了征求意见稿,未来股市退市之门将完全打开,风险骤然加大。 此外,年底毕竟还是资金紧张的时候,虽然央行多给了一些钱,但大家还是有点担心,更何况现在做空也能赚钱,不一定非要拉抬股票。 仍然维持明年一季度末之前,会有一轮反弹行情的看法。至于楼市,2021年也没有降温的条件,华北、东北、西北、中部的楼市,需要有所回暖才能撑住经济。