央行重提“总闸门”后,货币政策应关注哪些方面

11月26日,央行发布《2020年第三季度货币政策执行报告》,报告措辞较前期有所调整,释放了政策淡出的信号。在后期政策淡出的过程中,需重点关注融资条件变化、政策利率变化与国债收益率曲线形态变化三个方面。

一、三季度报告的重要表述变化

(一)重提“把好货币供应总闸门”

继2019年第二季度货币政策执行报告后,时隔一年多,三季度报告重新提出“把好货币供应总闸门”,之前易纲行长在金融街论坛年会上也强调“货币政策要把握好货币供应的总闸门,适当平滑宏观杠杆率波动”。

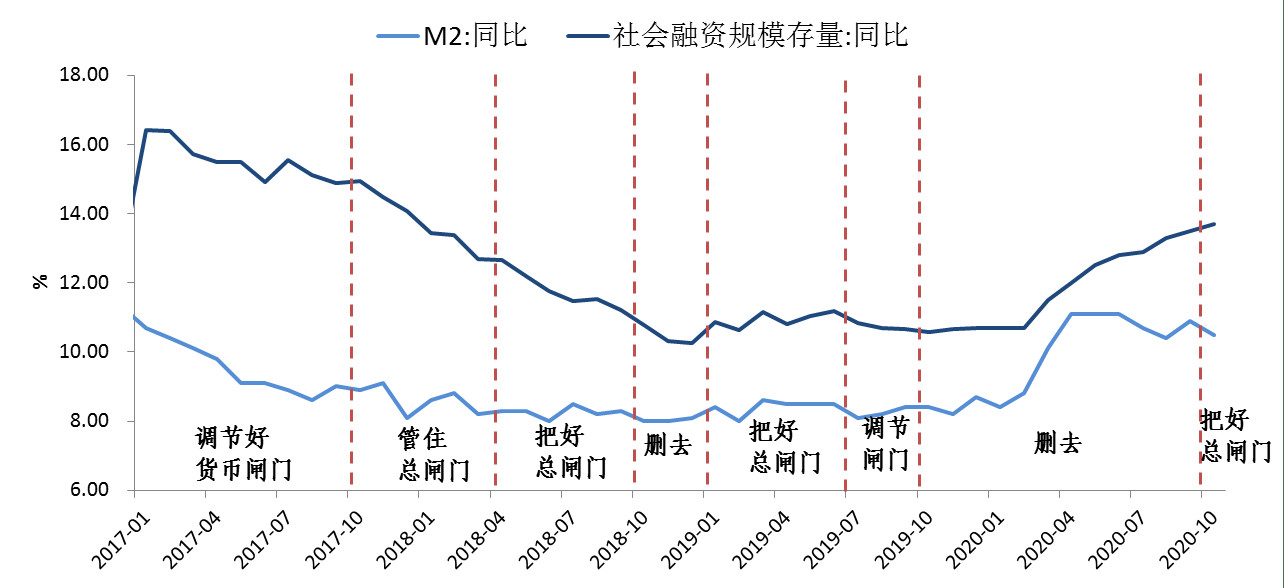

根据历史经验,央行“总闸门”的提法往往伴随着货币政策的边际变化。2017至2019年期间,央行曾多次提出“调节好”、“管住”和“把好”货币“总闸门”,期间广义货币M2和社会融资规模存量的增速均呈现震荡回落态势(参见 图1)。而当央行删去“总闸门”表述时,信用环境更为宽松,期间M2和社融增速明显回升。 三季度报告重提“把好货币供应总闸门”,预示着本轮对冲疫情下的信用扩张周期将迎来拐点。

图1:央行对“总闸门”的表述变化

数据来源:Wind

(二)强调“保持宏观杠杆率基本稳定”

今年为应对疫情冲击,支持经济复苏,我国逆周期调控政策力度加大,债务规模及宏观杠杆率出现阶段性上升。截至三季度末,我国宏观杠杆率由上年末的245.4%上升到270.1%,增幅为27.7个百分点。三季度报告对于“保持宏观杠杆率基本稳定”的强调表明,伴随国内经济复苏, 金融稳定再度进入监管视野,温和有序的降杠杆或将成为下一阶段的政策主线,但大概率不会重现2017-2018年的压降力度。

二、后续政策关注点

从三季度报告的措辞变化来看,目前全球疫情尚未平稳,国内经济恢复基础有待夯实,货币政策尚不具备全面收紧的条件,政策淡出的节奏和力度将较为谨慎。但在政策淡出的过程中,需重点关注以下三个方面。

一是关注融资条件的变化。三季度报告提出“保持广义货币供应量和社会融资规模增速同反映潜在产出的名义国内生产总值增速基本匹配”,在明确将货币增速与名义GDP增速锚定的同时,强调了“反映潜在产出”,其目的在于剔除经济运行中短期意外因素的影响。例如,受低基数效应影响,明年上半年名义GDP增速大概率出现跳涨,货币供应增速与之匹配显然不合理。根据“十四五”规划中“到2035年实现经济总量或人均收入翻一番”的目标,国内潜在产出的GDP实际增速约为5%,预计明年CPI同比约为2%,意味着在未来中长期内,M2与社融增速将由目前的10.5%和13.7%向约7%-8%的潜在名义GDP增速回归。但考虑到融资环境过快收紧会对实体经济造成负面冲击, 预计明年M2和社融增速仍将略高于潜在名义GDP增速,或较今年小幅回落1-2个百分点。

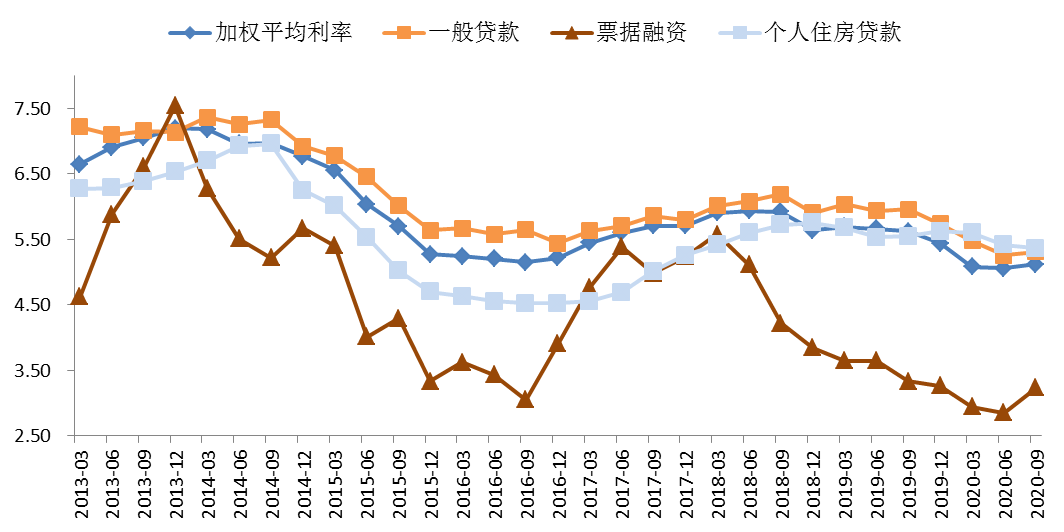

二是关注政策利率的变化。三季度报告提出“继续强调释放改革促进降低贷款利率的潜力,综合施策推动综合融资成本明显下降”。三季度,人民币贷款加权平均利率在资金面边际收紧、监管打击空转套利和中长期贷款占比显著上升等因素的影响下,较二季度末上行6BPs至5.12%(参见 图2)。同时,今年5月以来,银行间流动性由极度宽松状态逐步收敛,无风险利率大幅反弹,加之结构性存款压降导致银行负债端压力较大,目前1年期股份制银行同业存单发行利率已升至3.2-3.3%,高于MLF约30BPs。银行的平均资金成本边际上行,致使其下调LPR报价加点的动力不足,LPR报价利率已连续七个月保持不变(目前1年期LPR利率为3.85%)。因此,央行若要继续引导贷款实际利率下行,理论上需要进一步缓解银行负端债压力,加强MLF的中期政策利率信号作用和利率引导功能。 在稳健货币政策的取向下,即便央行保持MLF利率稳定,也理应采用降准、加大MLF投放规模等数量手段,向银行体系投放长期资金,引导1年期同业存单利率向1年期MLF利率回归。

图2:新发放贷款的加权平均利率

三是关注国债收益率曲线形态的变化。

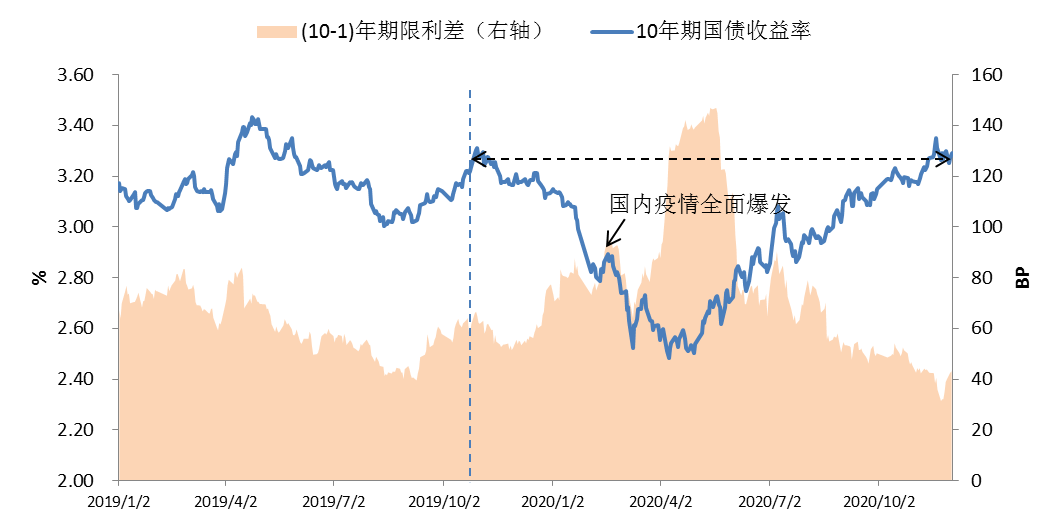

三季度报告提出“尽可能长时间实施正常货币政策”。“正常货币政策”并不意味着政策收紧,而是侧重于疫情期间阶段性政策的淡出,同时为应对各种不确定性留足空间,相应利率应处于正值区间,收益率曲线形态向上倾斜。目前10年期国债收益率已由前期低点2.48%升至3.30%,但同期1年期国债收益率回升幅度更大,对应的国债(10-1)年期限利差由前期高点147BPs回落至40BPs附近,且为历史较低水平(参见 图3)。 随着经济基本面持续向好,后续10年期国债收益率仍有一定上行空间,收益率曲线形态可能进一步趋陡。

图3:国债收益率走势