房企盈利腰斩,是短期阵痛还是优势已去?

导 读

房地产盈利优势已日渐消散,“以价换量”的销售策略是否具有可持续性?

告别暴利时代,盈利能力向制造业靠拢,房地产行业陷入增长瓶颈,今年上半年房企盈利能力普降,整体利润规模呈现负增长,利润率也继续下行。甚至一些原本高盈利的房企也难逃困境,利润遭遇腰斩,利润率暴跌。这类房企盈利表现为何大变脸,未来还能否重回高位,本文将做进一步探讨。

01

下行趋势下,部分高盈利房企也遭遇滑铁卢

房企盈利能力主要体现在两方面:一是利润规模增长,二是利润率水平。我们通过对归母净利润以及净利率、归母净利率等指标进行横向与纵向比较发现,在盈利下行趋势下,不少历年盈利能力较强的房企也遭遇滑铁卢,盈利表现大变脸,从规模上来看,主要为中型房企,还有少数千亿房企。

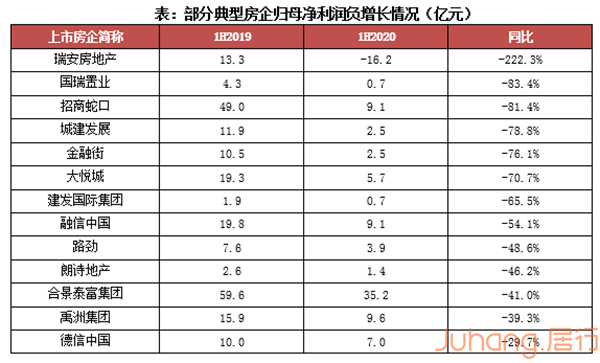

利润增长上,上半年,包括招商蛇口、禹洲集团、金融街、国瑞置业、瑞安房地产等房企归母净利润增长均失速,增速下滑严重,其中招商蛇口、国瑞置业同比下降超过80%,路劲、朗诗地产等也腰斩。

另外,不少房企利润率也从行业高位速降,招商蛇口、建发国际、金融街、国瑞置业等,无论是净利率还是归母净利率都表现弱势。以招商蛇口为例,自2016年以来净利率均保持在20%左右,显著高于行业水平,但今年上半年为5.1%,降幅达到27.3个百分点,归母净利率也仅有3.8%,处于行业低位区。而以合景泰富、德信中国为代表的房企,虽然整体利润率并不低,但下行幅度甚大,盈利风险也值得关注。

02

盈利滑坡背后的三类影响因素

这种非个例的滑铁卢现象,无论对企业自身还是行业发展都发出警示,引发对其背后原因的探究。综合营收及利润率表现来看企业主要表现为增收不增利和减收减利两种情况,具体原因主要有三类:

一是,高地价项目进入结转,营业成本大幅提升,盈利空间压缩。自2018年以来,2016、2017年高地价项目进入结转期,推高营业成本,多数房企盈利开始承压,今年受影响更加集中和突出。上半年,以新城控股、招商蛇口、德信中国为代表,营业成本显著提升,分别同比增长161.5%、78.7%、147.1%,远超过营收增速,从而盈利实现受阻。

其中,招商蛇口上半年归母利润同比负增长81.4%,净利率、归母净利率分别为5.1%、3.8%,远低于2019年同期的32.4%、29.4%。

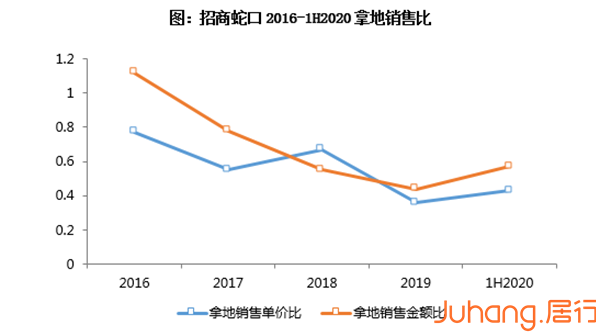

我们通过对招商蛇口2016年以来的拿地与销售情况分析发现,2016、2017年投资力度与土地成本均处于历年高位。特别是2016年投资激进,拿地销售金额比超过1倍,并且在这一年里获取多个高价地块,其中最典型的即联合华侨城以310亿元拿下深圳地王,整体平均拿地成本近1.2万/平方米,拿地销售单价比达0.77。尽管在接下来几年里,其销售均价走高,但是整体利润空间仍然有限。这些项目相继结转,无疑会拉低盈利能力。另外,我们发现今年,招商蛇口的拿地销售单价、金额比都在上升,因此未来一两年内招商的盈利仍然可能受影响。

新城控股,上半年尽管交付表现突出,营收和利润规模增长显著,但由于南京、苏州、合肥等城市高价项目的结转,营收成本也大增,整体盈利水平并不高,毛利率下降11.4个百分点,净利率和归母净利率也达到2016年以来最低。

以南京悦峯项目为例,该项目是新城控股于2016年9月摘得,成交楼面价20069元/㎡,是当年青龙地铁小镇的地王项目,今年上半年该项目的结算均价为25839元/平方米,地价房价比达0.78,毛利水平较低,由于上半年结算金额较大,达到35亿元,对整体盈利能力的影响也较大。而从该项目上半年签约销售来看,平均单价为28422元/平方米,地价房价比仍超过0.7,将继续对盈利能力的提升产生影响。

还有苏州MOC芯城汇项目上半年结算金额约29亿元,该项目也是新城于2016年9月摘得,总价达106.3亿元,溢价率达79.29%,成交楼面价7929元/平方米,剔除商业后的纯住宅部分楼面价约达30000元/平方米,盈利空间也备受考验。

二是,除了受到土地成本因素影响,产品定价也是重要影响因素。产品定价主要受到政策调控、产品定位、营销策略等影响。具体来说,政策调控上,售价主要受到限价管制,随着房价企稳,在备案销售制度下,房企难以通过提高项目售价提高利润空间,导致土地预期增值无法实现;产品定位上,刚需刚改项目的产品定价和产品溢价都会较低,因此这类项目所占比例和结转,都会影响到项目盈利;

营销策略上,采取折价让利策略增加销售,也会拉低项目的利润空间。

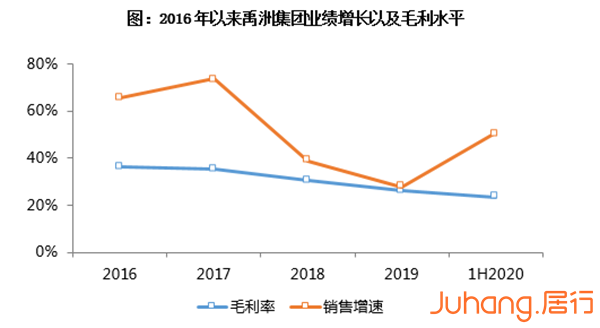

尽管行业增速放缓,但一些中型房企在规模扩张中仍表现激进,以禹洲集团、建发国际为例,这些扩张型房企为加速去化,主要以快周转的适销产品为主,采取以价换量的销售策略,从而导致毛利下降。我们可以发现禹洲集团2016-2019年复合增长率达47.9%,但毛利率却从36.3%持续降低至26.2%,今年上半年进一步降至23.4%,低于行业中位数水平,归母净利率也只有6.9%。此外,布局上禹洲集团以一二线城市为主,因为限购限价政策调控持续,未来利润空间提升承压。

另外,建发国际也处于规模扩张期,特别是2018年销售额增速达到最高145.2%。但在全国化布局进程中,随着异地扩张加速,盈利水平显然面临考验,2018年销售均价也明显下降,今年上半年归母净利润同比大幅下降65.5%,净利率、归母净利率均从行业高位骤降下来,分别为4%、2.4%,跌至行业低位区。建发国际也明确表示,目前以规模扩张为主要发展方向,新进城市面临较大挑战,因此盈利受到影响。今年,建发国际新进北京、上海、贵阳,包括在南京、杭州、厦门等城市,共获取18个项目,新增建面288万平方米,这些项目大多是以招拍挂方式取得,且以快周转项目为主,未来盈利能力提升依然承压。

三是,房企的运营管控能力也是导致盈利波动的重要因素。房企的运营管控能力主要体现在项目进度的把控以及费用的控制上。上半年,城建发展、大悦城、瑞安房地产等营收均出现较严重的负增长,这也直接影响了利润的增长。营收的同比减少显然与结算资源相关,上半年部分原因来自疫情突发影响,延缓了交付进度,但对于房企来说仍是一大考验,未来应该做好结算安排,保证收入增长的确定性。

销管费率(销售管理费用/营业收入)也是房企运营管控能力的重要体现,特别在市场震荡期,良好的运营管控能力也是盈利能力的保障。上半年,受疫情影响,房企之间的销售竞争加剧,市场各种打折促销活动不断,一些中小房企费用率明显提升,从而反作用到盈利表现上。例如城建发展,上半年实现销售额64.58亿元,约降6个百分点,但销管费率却显著上升至10.9%,同比上升4.6个百分点,达到历年高点,这也反映出中小房企市场竞争压力之大。该企业上半年净利率仅为6%,也是历年最低点。

总言之,对于原本高盈利的房企来说,利润规模或是利润率的滑坡是其经营问题的直接反映,无论是短期失利或是优势耗尽,都警示房企审视自身问题所在,并作出积极调整。而在下行趋势下,房企盈利回升确实面临相当压力,短期内或大概率难以恢复高位,第一步要以“稳”为主,避免继续下行或是再次大幅波动。

从以上原因分析,我们认为目前房企的盈利能力主要还是受到拿地成本、产品定价以及运营管控的影响。因此,提升盈利能力的关键还是要打造成本、产品和管控优势。土地成本对盈利的影响短期内难以消除,高价地的土地价值实现面临挑战,房企还是要重视创新拿地方式,目前比较主流的即通过城市更新、收并购或是商住结合、产业拿地等方式获取地块,最主要的还是根据自身资源能力选择合适的拿地方式,有效控制土地成本。

另外,对于一些扩张型房企来说,“以价换量”的销售策略是否具有可持续性,企业要做好风险评估,盈利能力也是企业价值体现,要尽量做好平衡。