8.25日最后期限!房贷利率再不转换就晚了

年初,央行曾发布通知:从3月1日到8月31日,房贷换锚启动。存量房贷,可在转换成LPR利率与固定利率中“二选一”,一旦确定之后,未来整个还款周期不再改变。

近日,工行、农行、中行、建行、交行、邮储银行集体发布通知,自8月25日起,将分批对符合条件且尚未办理定价基准转换的个人商用房贷款转换为参考LPR的浮动利率。

这意味着,本月结束,如果还未进行房贷利率转换的贷款人,将一次性被默认转换为LPR模式。如果对默认批量转换有异议,在2020年12月31日之前,还可进行协商处理。

到2021年,所有的房贷利率转换将被重新定义。

很多朋友们可能不了解何为“固定利率”和“LPR模式”,下面橘子详细为大家讲解:

固定利率:很好理解。如果此前房贷利率是5.5%,转换后依旧是5.5%,未来20年或30年保持不变,不再受楼市加息或降息的影响。

LPR模式,指的是房贷利率参考LPR利率进行浮动,一年可调整一次,过去流行20年之久的政策“基准贷款利率”从此退出房贷舞台。

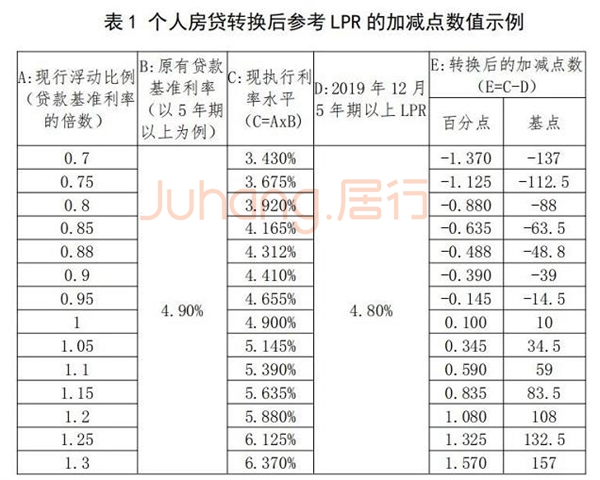

转换也很简单。以“房贷利率-4.8%”作为加点基数,这个加点可以为负值,但加点一旦确定,未来20年或30年保持不变,未来每年的房贷利率-最新5年期LPR利率+加点。

举个例子,

如果过去房贷利率是5.5%,那么加点基数为70个基点(0.7%),未来每年的房贷利率=最新5年期LPR利率+0.7%。

今年以来,央行已经进行两次LPR降息,5年期LPR利率从4.8%降低到4.65%。如果这一利率保持不变,那么2021年的房贷利率5.35%(4.65%+0.7%),享受到楼市降息的利好。

所以,选择固定利率还是LPR模式,关键要看未来是降息周期还是加息周期。

如果是降息周期,LPR模式将会是一个好的选择,如果是加息周期,固定利率是非常适宜的。

如果从全球来看,随着经济增速下滑和放水刺激经济依赖度与日俱增,全国利率将会有下降的可能。

如果你的房贷利率低于4%且很快还贷结束,可选择固定利率。如果上浮比例很高,选择LPR模式更为务实。

2

此次房贷转换只针对商业贷款,不涉及公积金贷款。并且只联系2019年之前的存量房贷,无关最新购房的房贷。在2019年以后的房贷可以不选择固定或LPR。

如果你的房贷在2020年就将还款到期,那么你也可以不选择。

2020年以来的新房贷,本身就可在LPR模式与固定利率中“二选一”,新的住房按揭贷款,从签订贷款合同之日起就已确定,未来长期保持不变。

你还要明白你买房的时间和房利率的关系,现在5年期LPR利率每月20日发布一次。在不同月份买房,房贷利率会有着一定的差别,在降息周期前买房的房贷利率可能会将对较高。

3

很多人也都关注中国未来将会是加息周期还是降息周期?

经济增速和通胀情况影响加息、降息。如果经济猛增,通胀高企,加息的必要性就显现出来了;如果经济市场低迷,通胀低迷,就将会用降息来调动市场的活跃度。

同时,利息是高是低,最终受制于经济体的自然增长率。从长期来看,随着后发追赶优势不复存在、劳动力红利衰退、技术革命周期变长、投资回报率下降,未来增长率可能会不断下行,自然利率也会随之下降。

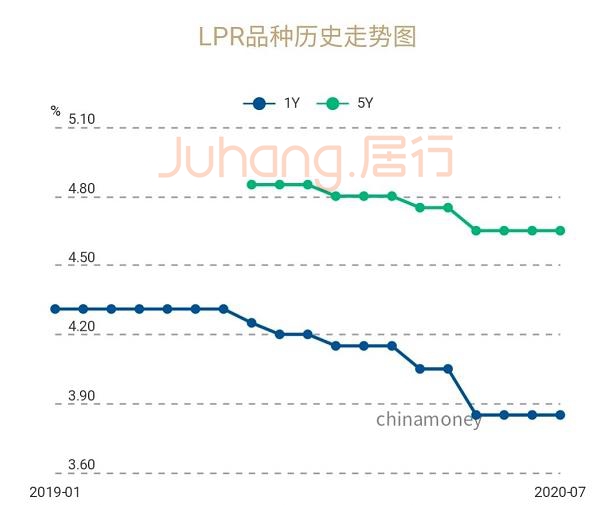

所以,从短周期看,基于恢复经济的需要,降息的概率远远大于加息。这其间,固然可能存在某些月份加息的可能,但总体而言,降息是大趋势。

从长周期来看,利率存在长期下行的趋势。从2008年至今,我国的利率一直处于下行态势,从最初的7%以上已经下降到4.6%,未来这一趋势还会得到保持。

基于楼市调控的需要,实体利率和楼市利率可能会被区别对待,可能会出现实体降息、楼市加息的可能,但这种加息是因时而定,不会长期维持。

现在朋友们可以在相关平台手机登录选择,或是去相关部门亲自办理。

如果是你,你会选择哪个利率?