“金九”楼市:调控急收紧、房企忙抢收

分化,是9月楼市的最佳写照。

上海、广州新房成交面积暴涨,但西安同环比腰斩;上海二手房成交量同增近5成,但深圳环跌近5成;一边是碧桂园、恒大、万科等头部房企提前锁定完成全年目标,另一边却还有近3成房企达标率不及65%。

中原地产研究中心统计数据显示,30大热点城市合计9月成交1820万平方米商品房住宅,环比8月上涨了4.8%,而同比2019年同期上涨了25%。从整体看,房企已经基本走出此前阴霾,9月也成为了2020年以来房企销售表现最好的一个月。

上海广州新房成交面积暴涨 西安同环比腰斩

第三季度最后一个月,最亮眼的市场当属上海和广州。9月上海楼市供需两端持续发力,继红五月冲上高位之后,“金九”再次迎来了破百万平方米的成交,一举刷新了2017年市场降温以来的最高成交纪录。

据不完全统计,9月上海多达36个新盘连续开盘,其中外环外刚需项目占28个,高端项目供应占比显著减少,市场开始逐步回归刚需、刚改常态。《中国主要城市房地产市场交易情报》显示,9月上海共成交住宅1.7万套,成交面积177.85万平方米,环比上升14.49%,同增43.66%;可售面积为736.22万平方米,环增3.40%。无论是供应面积还是成交面积,都创下了年内最高纪录。

而广州9月的成交量也超过1.6万套,成交面积168.96万平方米,环比上升52.78%,同比增加91.37%,可售面积也环比增加9.25%。

整体看,由于疫情干扰了市场节奏,使得旺季效应整体前置,今年整体市场“金九”成色略显不足。据中指研究院初步统计,前9个月重点监测的50个代表城市商品住宅成交面积约2820万平方米,整体仍处2015年来同期最低位置。

进入9月,调控政策持续收紧令各线城市走出不同的分化行情。

一线城市商品房月均成交规模同比增幅38.1%领先各梯队,且北上广深同比增幅均超过2成;二线城市整体持平但内部分化,成都、青岛等地继续延续同比增长态势,武汉、重庆则基本持平,而西安、福州等地出现了持续的深化调整;三线城市中由于样本城市多为东部发达城市群热点城市,整体表现为较快恢复。

受制于政策加码,西安、南京、福州、南宁、重庆等热点城市市场明显降温,成交同环比皆步入下降通道,其中西安新房成交面积仅33.44万平方米,环比骤降53.1%,同比下降64.5%。同时西安住宅可售面积环比下降3.3%至786.28万平方米,按照近6个月的销售情况,出清周期将延长到14.93个月。

中指研究院市场研究总监曹晶晶认为,在调控收紧后需求理性回归的背景下,房企普遍积极推盘抢收回款,预计供应的改善或将继续支撑成交量维持一定规模,但考虑到中央及热点城市将继续坚持严格调控导向,且秋冬仍存局部疫情反复的可能,第四季度重点城市商品住宅成交规模大概率在现有水平上保持相对稳定。

上海二手房成交量同增近5成 深圳环跌近5成

进入第三季度,疫情对市场的冲击几乎被填平。

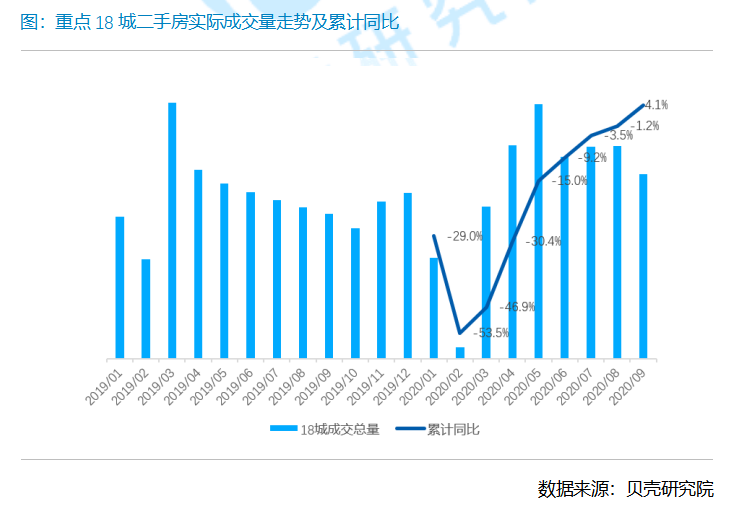

贝壳研究院数据显示,第三季度重点18城二手住宅实际成交量环比下滑9%,但成交水平仍处在2019年以来的较高位,主要是年初疫情及年中局部地区疫情复发,被滞后的需求支撑市场,成交同比大幅增加34%。前三季度累计成交量同比增长4%,反超去年同期。

“分化”在二手房市场的表现更为突出。

链家数据显示,上海9月单月成交量创出4年来新高,9月全市共成交二手房3.1万套,环比增长4%,同比大增46%;成交金额1103亿元,环比增长8%,同比增长高达70%。综合易居、中原、链家等多机构数据,上一次上海二手房成交量单月出现“3”字头,还是2016年9月。

北京也热度空前,9月二手房成交量17259套,创今年月度次高,仅次于今年5月的17309套,同比大涨40%。值得注意的是,北京网签量连续5个月超1.6万套。诸葛找房数据显示,9月北京二手房成交均价为57132元/平方米,环比上涨0.4%。今年第三季度,北京二手房网签量达4.97万套,冲上2018年以来季度新高。

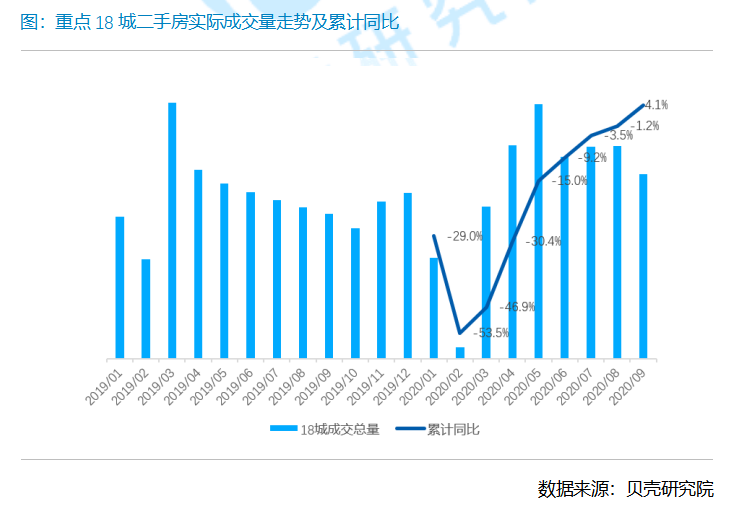

但随着调控加码,超8成城市第三季度二手房成交下滑。

除了一线城市修复能力显著强于二线城市外,二手房市场还表现出了南方强于北方的特征。

环沪、环深累计成交高于去年,环渤海与去年相当,长江中游城市受疫情影响修复不足。经济发展动力强、人口吸引力大的环深、环沪城市市场自愈力强,两城市圈前三季度总体成交同比分别增长19.5%和11%。而环渤海城市群总体在第三季度追平去年,部分城市修复不足,如廊坊、大连及天津等城累计成交同比降幅靠前。长江中游城市群中武汉、合肥等地二手房成交与去年同期仍有较大差距,成交量累计同比降幅分别为22%和24%。

据贝壳研究院统计,成交量回落幅度靠前的以两类城市为主,一类是在7月经历调控加码的城市,如深圳、东莞、南京,其中深圳环比降幅逼近50%,降幅最大;东莞成交环比降幅也达42%,南京三季度成交环比下滑25%。另一类是环渤海城市群中城市,如大连、廊坊及济南降幅分别为33%、25%、19%。

头部房企提前锁定完成全年目标 近3成房企达标率不及65%

目前正值房企传统的抢收旺季“金九银十”,也是房企全年业绩冲刺的最后关键阶段,各地新房楼盘打折促销活动已经上演。

公开信息显示,从9月开始,恒大推出了全国楼盘7折的特大优惠,并在此基础上叠加了一整套优惠组合拳。例如原价100万元的房子,不仅可享7折基础优惠,网上购房还可以2000元抵20000元;此外还有清尾88折、特价房源97折、物业费优惠等,相当58万元即可拿下。

再如保利地产推出的“国潮好房计划”,实现全国百城联动,“金九银十”累计推出15万套新房、20万套底价优惠房源,促销力度颇大。

中指院统计显示,2020年1~9月,TOP100房企销售额均值为864.6亿元,增长率均值为7.6%。其中销售额超千亿房企21家,较去年同期增加1家;超百亿房企137家。TOP100房企权益销售额均值为648.3亿元,权益销售面积均值为482.4万平方米。单月来看,9月TOP100房企销售额同比增长率均值为24.1%。

1~9月房企销售额前十 数据来源:中指院

虽然房企销售额整体均值在同比上涨,但行业集中度仍在提升,内部分化加剧。1~9月,1000亿以上超级阵营共21家,销售额增长率均值为8.6%。

以行业头部房企为例,碧桂园前三季度权益销售额已经突破4000亿元至4467.9亿元;截至2020年10月8日,中国恒大已经累计实现合约销售金额5922.5亿元。

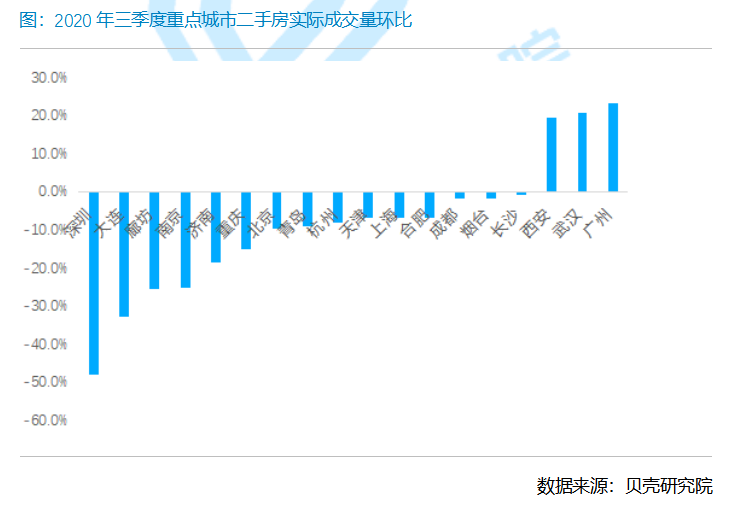

根据当期销售额对应房企业绩完成率来看,整体进度情况较为乐观,但仍然不及2018年、2019年同期表现。因此,疫情影响逐渐消退后,房企将加快供货,积极推进项目销售。

中指院研究统计显示,2020年1~9月,20家代表房企销售目标完成率均值为72.0%。13家房企销售目标完成率在70%以上。其中,佳兆业集团、中国金茂的销售目标完成率分别达85.9%、80.9%;招商蛇口、弘阳地产、越秀地产等房企的销售目标完成率均在75%以上,完成全年目标可期。

而中国恒大由于一系列力度颇大的“7折”卖房等活动,9月1日~10月8日38天间,其实现销售1416.3亿元,创同期历史新高。

但仍有部分房企销售目标完成率不足65%。其中,中国奥园1~9月的销售目标完成率为63.1%,富力地产的销售目标完成率为56.99%(权益销售)。

数据来源:克而瑞

克而瑞指出,今年前三季度,有近3成房企目标完成率不足65%,占比达到近3年同期最高。目前来看,不少房企在全年业绩目标完成度较低的情况下,销售、去化承压,第四季度仍需加快推盘节奏、加速去化。

土地市场整体转凉 溢价率创下4月以来新低

上半年的土地市场可谓白热化,百亿地块频现、多地单日土拍超百亿、溢价率抬升等热闹场面不胜枚举。2020年1~9月,全国300城市土地供需总量较去年同期微涨,楼面均价同比走高,出让金总额同比上涨逾一成。

中指数据显示,2020年1~9月全国土地出让金排名前二十城市成交总额为21041.8亿元,同比上涨15%;上榜门槛增至510.3亿元,同比上涨逾23亿元。一线城市上海、广州、北京入榜,收金总额同比走高;二线城市占据榜单十四席为榜单主力,上海收金近2325亿元,居全国首位。

9月不同城市土地市场情况 数据来源:中指院

但进入下半年,土地市场热度下降已经明显。从成交方面看,中指院数据显示,9月全国300个城市共成交土地2212宗,成交面积9126万平方米,环比减少2%,同比减少10%。其中,住宅用地757宗,成交面积3916万平方米,环比增加具体8%,同比减少2%。

具体到城市能级上,9月,一线城市供求两端各项指标同比均涨,但土地出让金同比减少12%,平均溢价率为4%,较上月下滑10个百分点,比去年同期上涨1个百分点;二线城市恰好相反,供求两端各项指标同比均降,土地出让金则同比增加10%,土地平均溢价率为13%,较上月上涨0.2个百分点,比去年同期上涨7个百分点。

而三四线城市供应端同比微涨,成交量则同比减少12%。土地出让金为1952亿元,同比增加21%;土地平均溢价率为 17%,较上月下降3个百分点,比去年同期上升6个百分点。

整体看,受多城市大规模拍地的影响,虽然9月全国土地成交量明显回升,但成交均价却出现回落。在“三条红线”严控下,企业拍地积极性有所回落,土地市场热度明显下调。

克而瑞显示,9月全国300城经营性用地土拍溢价率环比8月下降1个百分点至15.2%,创下今年4月以来新低。

溢价率走势 数据来源:克而瑞

克而瑞指出,从溢价率和高竞拍轮次地块幅数等指标来看,9月土地市场在整体上确实已经转凉;接下来,鉴于中央严控地价房价,地方调控升级的大环境不会改变,优质地块入市比例将进一步下滑,并且9月土地挂牌数据显示,南京、天津、苏州、杭州均减少了优质土地入市数量,中西部二线城市成为供应主力;起拍单价超过3万元的优质地块仅有6宗,上海涉及4宗,广州涉及2宗,可以看出土地质量有明显的降低,高单价、高轮次竞拍、高溢价等现象的出现频次会继续下滑。

不过,结合今年前三季度的整体数据看,过半数房企拿地不输上年。据中指院数据,50家代表房企1~9月月均拿地均值为1928亿元,显著高于2019年月度均值。其中,34家房企2020年1~9月月均拿地金额超过2019年月度均值。

2020年1~9月,TOP100企业拿地总额23796亿元,拿地规模同比增长9.2%。TOP100门槛值升至62亿元,环比增长14.8%,TOP100企业招拍挂权益拿地总额占全国300城土地出让金的比例为54.1%。

分阵营来看,TOP11-20房企仍保持积极的投资态度。前10房企拿地销售比同比下降4.5个百分点至31.2%;TOP11-20房企拿地销售比同比增长5.3个百分点至49.2%,为各阵营最高;TOP21-30房企拿地销售比涨幅最高,同比增长6.6个百分点至42%;TOP31-50房企拿地销售比明显低于平均值,同比下降3个百分点至33.5%。

房企9月发债规模增加 融到的钱更便宜了

“三道红线”之下,房企投资自第三季度开始被迫降速。

同策研究院认为,“负债高的房企因此面临较大监管压力。收缩新增银行信贷、债券等融资规模调降杠杆资金杠杆是品牌房企改善财务指标的必要方式,预计第四季度还会有大幅收缩,这也必然导致拿地趋于谨慎。”

但据克而瑞数据显示,9月95家典型房企的融资总额为1154.30亿元,环比升6.5%,同比下降3.8%。

其中境内债权融资803.41亿元,同环比分别上升33.8%和6.4%;境外债权融资268.98亿元,环比上升21.7%,同比下降35.9%;境内债权融资额大于800亿元,保持3月以来的强劲表现。

中指研究院高级分析师张冉指出,1~9月,房地产行业信用债发行总规模5076亿元,同比增长18.7%,海外债发行规模3596亿元,同比下降17.9%。9月,房地产行业信用债发行规模604亿元,同比增长63.3%,环比下降12.5%,海外债发行规模272亿元,同比和环比分别下降7.3%、39.6%。

房企融资成本出现下降趋势,1~9月房地产行业信用债平均利率为4.50%,同比下降0.86个百分点,海外债平均利率为8.11%,同比下降0.58个百分点;9月,信用债平均利率4.86%,同比下降0.63个百分点,海外债平均利率8.88%,同比增长1.32个百分点,环比增长1.79个百分点。

根据同策研究院的持续监测,从40家房企对外披露的融资利率来看,2020年1~9月典型上市房企融资最显著的特征就是融资利率下行。公开披露融资利率的共136笔,其中融资利率5%以下的共计55笔;融资利率在5%~7%之间的共计52笔;融资利率7%~10%之间的共计20笔;融资利率10%以上的共计9笔。相比2019年动辄10%以上的成本,2020年房企融到的钱更便宜了。